来源:竞技宝官方测速 发布时间:2024-02-12 05:10:48

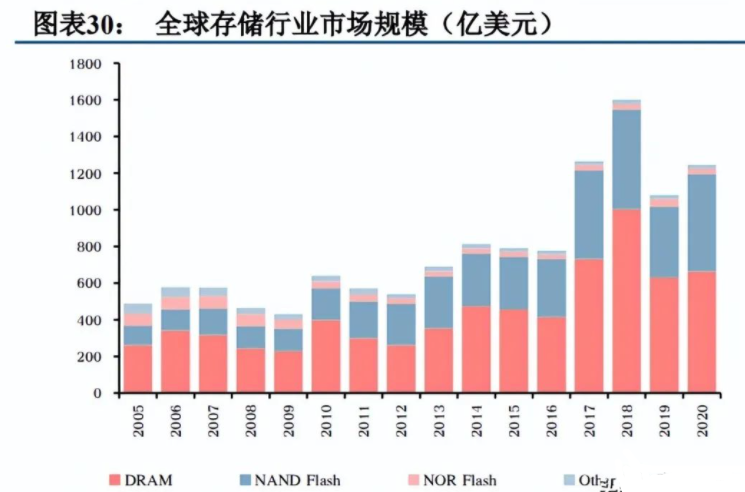

市场于波动中保持上涨的趋势,市场规模从 2005 年的 546 亿美元增至 2020 年的 1229 亿美元,复合增速达 5.6%,Insights 预计 2021 年全球存储芯片市场规模将同比增长 22%,2023 年将超过 2000 亿美元。

早期信息存储以纸张、磁性媒介为主。早期的信息存储主要是依靠纸张,1725 年法国人发明了打孔卡和打孔纸带,这是最早的机械化信息存储形式。1928 年磁带问世,磁性存储时代开始,随后在 1932 年,硬盘驱动器前身即磁鼓内存问世,存储容量约 62.5 千字节。1936 年,世界上第一台电子数字计算机诞生,使用真空二极管处理二进制数据,使用再生电容磁鼓存储器存储数据,但体积非常庞大。1946 年,第一个随机存取数字存储器诞生,存储容量 4000 字节,因体积过大后来被 1956 年 IBM 发明的硬盘驱动器(HDD) 替代。随后,1965 年只读式光盘存储器(光盘,CD-ROM)普及。

半导体存储技术发展已有半个世纪。1966 年动态随机存取存储器(DRAM)问世,存储器进入半导 体时代,最早单颗裸片(Die)容量为 1kb,如今已达 16Gb 及以上。直到 1980 年,东芝发明了闪存 (Flash),此后 90 年代,先后出现了USBSD卡等多种 Flash 应用。2008 年,3D NAND 技术萌芽,到 2014 年正式商用量产。由此看,半导体存储器发展已有 55 年,其中 DRAM 发展已有 55 年,Flash 发展 已有 40 年,由于 2D NAND 和 3D NAND 技术差别巨大,实际上 3D NAND 发展历史仅仅十余年,技术成 熟度远不如 DRAM。

半导体存储器又称存储芯片,是以半导体电路作为存储媒介的存储器,用于保存二进制数据的记忆设备,是现代数字系统的重要组成部分。半导体存储器具有体积小、存储速度快等特点,大范围的应用服务器、PC、智能手机、汽车、物联网、移动存储等领域。根据存储原理的不同,半导体存储器可分为随机存储器(RAM)和只读存储器(ROM):

(1)随机存储器(RAM)。与CPU直接交换数据的内部存储器。可随时读写且速度快,断电后存储数据丢失,是易失性存储器。RAM 又可进一步细分为动态随机存取存储器(DRAM)和静态随机存取存储器(SRAM)。DRAM 用作内存,需求量远高于 SRAM。SRAM 速度很快但成本高,通常用于作 CPU 的高速缓存。

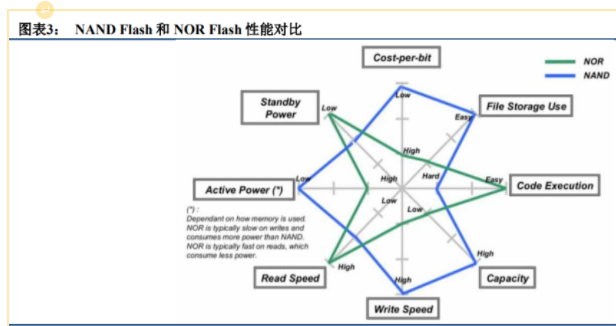

(2)只读存储器(ROM)。只能读取事先存储的信息的存储器。断电后所存数据不会丢失,根据可编程、可抹除功能,ROM 可分为 PROM、EPROM、OTPROM、EEPROM 和 Flash 等。Flash 是当前主流 的存储器,具备电子可擦除可编程的性能,能快速读取数据而且断电时不会丢失数据,往往与 DRAM 搭配使用。Flash 可进一步细分为 NAND Flash 和 NOR Flash:NAND Flash 写入和擦除的速度快,存储密度 高,容量大,但不能直接运行 NAND Flash 上的代码,适用于高容量数据的存储。NOR Flash 的优势是芯片内 执行——无需系统 RAM 就可直接运行 NOR Flash 里面的代码,容量较小,一般为 1Mb-2Gb。

DRAM 和 NAND Flash 为最重要的两类存储芯片。按照市场规模计算,DRAM 约占存储器市场 53%, NAND Flash 约占 45%,二者份额合计达 98%,为存储器市场主要构成产品。

1.2.1 DRAM:向高性能和低功耗发展,3D 堆叠、先进工艺、EUV 等是未来趋势

DRAM 的工作原理是利用电容内存储电荷的多寡来代表一个二进制比特(bit),具备运算速度快、掉 电后数据丢失的特点,常应用于系统硬件的运行内存,主要使用在于服务器、PC 和手机等。在结构升级方 面,DRAM 分为同步和异步两种,两者不同之处在于读/写时钟与 CPU 时钟不同。传统的 DRAM 为异步 DRAM,已经被淘汰,SDRAM(Synchronous DRAM,同步动态随机存储器)为 DRAM 的一种升级,读/ 写时钟与 CPU 时钟严格同步,最重要的包含DDR、LPDDR、GDDR、HBM 等:

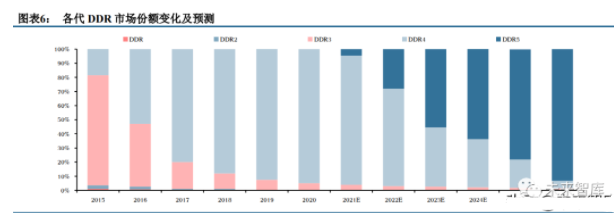

(1)DDR SDRAM(Double Data RateSDRAM,双信道同步动态随机存取内存)可以在一个时钟读 写两次数据,使得传输数据加倍,目前已发展到第五代,每一代升级都伴随传输速度的提升以及工作电 压的下降。根据 Yole 预测,随着 DDR5 的上市,市场将快速进行产品升级换代,预计 2025 年 DDR5 的份 额将接近 80%。

(2)LPDDR(Low Power DDR,低功耗双信道同步动态随机存取内存)通过与处理器紧邻(焊接 在主机板上而非插入或以封装层叠技术直接堆在处理器上方)、减少通道宽度以及其他一些牺牲部分反应 时间的方法来降低体积和功耗。LPDDR 内存多用于智能手机、笔记本、新能源车上,而 DDR 多用于服 务器、台式机、普通笔记本上。

(3)GDDR(Graphics DDR,绘图用双信道同步动态随机存取内存)为专门适配高端绘图显卡而特 别设计的高性能 DDR 储存器。GDDR 与一般 DDR 不能共用,时钟频率更高,发热量更小,通常用于电 竞终端和工作站。

高性能和低功耗是性能升级的两大主要趋势。一般来说,绘图用 DRAM 数据传输速度高于计算机用 DRAM,计算机用 DRAM 高于手机用 DRAM。近年来,各类 DRAM 更新迭代快速,高性能和低功耗是 两大主要趋势,目前 DDR、LPDDR、GDDR 已发展至第 5~6 代,较前一代传输速率大幅度的提高,功耗大幅 度降低。手机 DRAM 方面,目前业内已量产 LDDR5;计算机用 DRAM 方面,目前已演进至 DDR5;绘 图用 DRAM 方面,最新一代的 GDDR6 已商用数年。

从 2D 架构转向 3D 架构演变可能是未来 DRAM 的技术趋势之一。2D DRAM 内存单元数组与内存逻辑电路分占两侧,3D DRAM 则是将内存单元数组堆栈在内存逻辑电路的上方,因此裸晶尺寸会变得比较小,每片晶圆的裸晶产出量会更多,意味着 3D DRAM 在成本上具备优势。

DRAM 从 2D 架构转向 3D 架构演变的典型产品为 HBM。HBM(High Bandwidth Memory,高带宽 储存器)是AMD和 SK 海力士推出的一种基于 3D 堆栈工艺的高性能 DRAM,适用于高储存器带宽需求的应用场合,如图形处理器、网络交换及转发设备(交换机、路由器)等。HBM 与 GDDR 都与GPU紧密整合,但 HBM 的位置不在 GPU 旁,而是在连接 GPU 与逻辑电路的中介层上。这些 DRAM 芯片具有大量的硅通孔(TSV),连接 HBM 内的各个芯片,以及其底部的逻辑芯片。因此,DRAM 颗粒可以相互 堆叠,使得芯片在垂直面上能实现小面积和高容量。

光刻技术由 DUV 转向 EUV。目前 DRAM 使用最为成熟的光刻技术是 193nm 的 DUV光刻机,EUV 光刻机使用 13.5nm 波长,可通过减少光罩次数来进一步压低成本,提高精度和产能。在工艺制程达到 14nm 后,采用 EUV 的经济性开始显现,而 DUV 需使用多重曝光(SAQP)技术才能形成更细线宽的电 路,因此成本上处于劣势。目前 DRAM厂商仍可通过工艺改进使用 DUV 生产 10+nm DRAM,未来 DRAM 生产转向 EUV 将是必然。三星、SK 海力士分别于 2020 年和 2021 年引入 EUV 技术来制造 DRAM, 美光预计在 2024 年生产基于 EUV 的 DRAM。目前 EUV 经济效益低于 DUV,但 EUV 将带来更简化的流 程,且成本会随着工艺完善而不断降低。

20 世纪 80 年代,2D NAND 技术诞生并商业化,闪存行业获得快速地发展。1967 年,Dawonhng 和Simon S 共同发明了浮栅MOSFET,这是所有闪存、EEPROM 和 EPROM 的基础。1984 年,闪存之父 Fujio Masuoka 代表东芝在 IEEE 1984 综合电子设备大会上正式介绍了闪存。1986 年,英特尔推出了闪存 卡概念,成立了 SSD 部门。1987 年,Masuoka 发明 2D NAND,此后,英特尔、三星电子和东芝先后推 出 2D NAND 产品。90 年代初,闪存市场迅速扩张,1991 年产值仅 1.7 亿美元,1995 年达到 18 亿美元, 复合增速达 80%。2001 年,东芝与闪迪宣布推出 1GB MLC NAND。2004 年,基于同等密度,NAND 的 价格首次降至 DRAM 之下,成本效应将闪存带入计算领域。

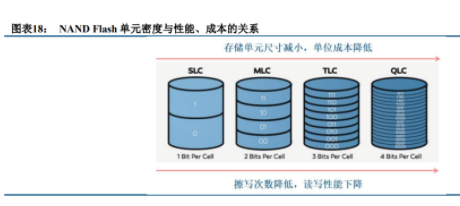

3D NAND 存储单元向 TLC、QLC 等高密度存储演进。NAND Flash 根据存储单元密度可分为 SLC、 MLC、TLC、QLC 等,对应 1 个存储单元分别可存放 1、2、3 和 4bit 的数据。存储单元密度越大,寿命 越短、速度越慢,但容量越大、成本越低。目前 NAND Flash 以 TLC 为主,QLC 比重在逐步提高。

3D 堆叠大幅度的提高容量,相同单元密度下寿命较 2D 结构延长。3D NAND 是一项革命性的新技术,首 先重新构建了存储单元的结构,并将存储单元堆叠起来。3D NAND 带来的变化有:(1)总体容量大幅提 升;(2)单位面积容量提高。对于特定容量的芯片,3D NAND 所需制程比 2D NAND 要低得多(更大线 宽),因而可以轻松又有效抑制干扰,保存更多的电量,稳定性增强,例如同为 TLC 的 3D NAND 寿命较 2D NAND 延长。

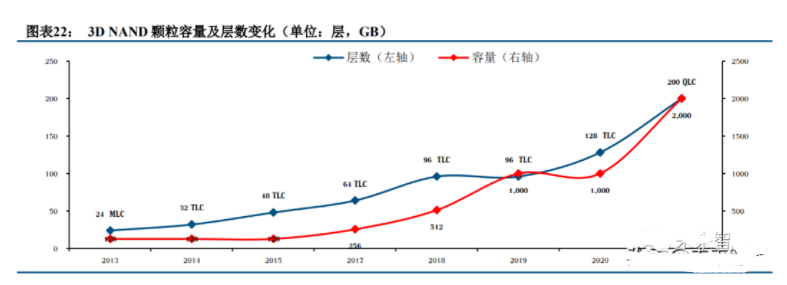

工艺制程演进相对缓慢,3D 堆叠层数增长迅速。从 2014 年到 2020 年,各家厂商 3D NAND 堆叠层 数从 32 层增长至 128 层,大致 3 年层数翻一倍,而工艺制程在 2D NAND 时期就达到 19nm,转换成 3D NAND 工艺制程倒退至 20-40nm,而后又逐步往更高制程演进,制程演进相对逻辑芯片较慢。从各厂商 的技术蓝图来看,NAND Flash 堆叠层数预计在 2022 年将达到 2XX 层,而工艺制程则可能停留在 20- 19nm 左右。

堆叠层数仍有较大提升空间。按照 SK 海力士的预测,3D NAND 在发展到层数超过 600 层的阶段时 才会遇到瓶颈,目前市场上主流产品低于 200 层,未来技术升级空间较大。

主流厂商基本实现从 2D NAND 到 3D NAND 的产品转换,三星电子领先 1-2 年。从 2014 年 3D NAND 量产开始,到 2018 年主要 NAND 厂商基本完成从 2D 到 3D 的产品转换。2018 年 NAND Flash 厂 商三星电子、东芝/西部数据、美光、英特尔等原厂的 3D NAND 生产比重己超过 80%,美光甚至达到 90%。目前,各家厂家已实现 128 层(铠侠和西部数据是 112 层)的量产,176 层正成为主流,2XX 层以 上的研发和量产正在推进,其中三星研发进度最为领先,比其他厂商领先 1-2 年。

SPI接口NOR Flash 为主流,具有体积小、功耗低、成本低和速率高等优点。NOR Flash 主要有两种 传输接口:SPI(串行外设接口)和I2C(并行存取接口)。相比于 I2C,SPI 仅需 6 个信号便可实现控制 器和存储器之间的通信,减少了设计复杂性,缩小了电路板面积,降低了功耗和系统总成本。SPI 传输速 度一般为几十 Mbps,而 I2C 的传输速率一般在 400Kbps。使用 SPI 技术的 NOR Flash 一般被称为 SPI NOR Flash,而使用 I2C 的被称为 Parallel NOR Flash。目前国内的 NOR Flash 厂商众多,两种接口的 NOR Flash 均有研发生产。

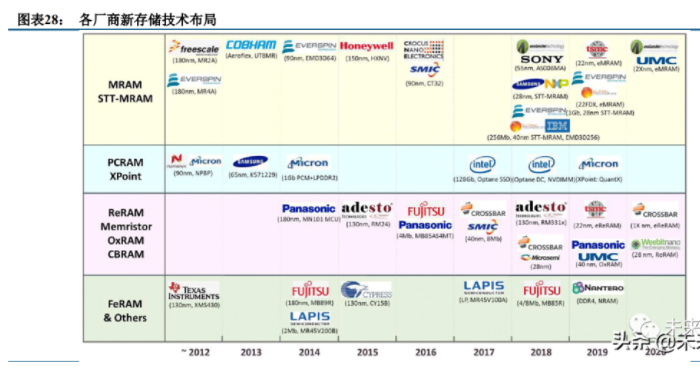

新兴存储技术应用有限,预计市场占有率将一直处在低水平。根据 Yole,目前市场上除 DRAM、 NAND Flash、NOR Flash 其他存储技术的市场占有率合计仅 2%,预计到 2026 年新兴的存储技术,包括 PCM、MRAM、RERAM 等,份额仍将不到全市场的 3%。

(1)SRAM 成本高昂,用于 CPU 高速缓存。相比于 DRAM,SRAM 快速且功耗低,但是成本高昂, 且由于内部结构较为复杂,SRAM 占用面积大,因此成本高,不适合用于高密度存储低。一般用小容量的 SRAM 作为高速 CPU 和低速 DRAM 之间的缓存(cache)。

(2)EPROM 已被替代。EPROM 中存储的信息在掉电时也能保持,可通过强紫外线照射对信息进行 擦除,是一种可重写的存储器芯片。EPROM 在 Flash 推出后被取代。

(3)EEPROM 用于模组芯片小容量信息存储。EEPROM 与 EPROM 一样是只读的,其擦除信息的 速度极快。相比于 Flash,EEPROM 储存密度小,成本高。一般地,EEPROM 用于解决模组芯片的数据 存储需求,如摄像头模组内存储镜头与图像的矫正参数、液晶面板内存储参数和配置文件、蓝牙模块内 存储控制参数、内存条温度传感器内存储温度参数等等。

新型存储发展趋势均是将 DRAM 的读写速度与 Flash 的非易失性结合起来,目前尚无方案可替代 DRAM 和 NAND Flash。目前较为流行的新型存储有四种:PCM、FRAM、MRAM、ReRAM:

(1)PCRAM(相变随机存储器)。具有工艺尺寸小、存储密度高、读写速度快、功耗低、可拓展性 强等优点,但由于 PCM 必须逐层构建,且每一层都一定要采用关键的光刻和蚀刻步骤,导致成本与层数等比例增加,因此其不具备规模效益。目前布局的厂商有 Intel、美光、三星等。

(2)FRAM(铁电存储器)。可实现超低功耗、快速存储,有望在消费类小型设备中得到应用,如手机、功率表、智能卡以及安全系统。但由于 FRAM 存储密度低,且因铁电晶体的固有缺点,访问次数有限,超出了限度,FRAM 就不再具有非易失性,因此 FRAM 无法替代 Flash。目前布局的厂商有 Fujitsu、德仪、Cypress等。

(3)MRAM(非挥发性的磁性随机存储器)。具有 SRAM 的高速读写能力,以及 DRAM 的高集成度,可以无限次重复写入,价格昂贵,工艺复杂,设计难度高。布局的厂商有三星电子、IBM、NXP等。

(4)ReRAM(电阻式随机存储器)。与闪存相比,其优势是读取延迟更低且写入速度更快,但由于 ReRAM 技术在物理方面十分艰难,且性能和可靠性不具备竞争力。目前在研厂商包括松下、台积电、联 电等。(报告来源:未来智库)

存储芯片是长期高成长的赛道。只要有数据就离不开存储,新型终端或应用的诞生及爆发,拉动数 据存储需求一直增长。复盘历史,存储器市场出现过多轮新终端或应用驱动的成长周期,如 90 年代 PC 的渗透,2000 年代功能机的渗透及 iPod 等推出,2010 年代智能机的渗透及云计算的爆发,未来存储器需 求将在5G、AI 和汽车智能化的驱动下步入下一轮成长周期。

存储芯片市场规模维持长期增长,在半导体市场的占比波动上行。全球存储芯片市场于波动中保持上涨的趋势,市场规模从 2005 年的 546 亿美元增至 2020 年的 1229 亿美元,复合增速达 5.6%,IC Insights 预计 2021 年全球存储芯片市场规模将同比增长 22%,2023 年将超过 2000 亿美元。存储芯片在整个半导体中的占比 2002 年在 10%出头,到上一轮景气度高点 2018 年,达到 33.1%,整体处于波动上行的状态。2019 年和 2020 年,由于存储器周期下行,该比例会降低,根据 WSTS,2020 年该比例约为 27%。

从结构上看,DRAM 和 NAND Flash 为存储芯片的核心品类。根据IDC,DRAM 和 NAND Flash 两 者自 2005 年以来一直占据存储芯片市场的大部分份额,两者合计占比达 75%,2020 年该份额上升至 96%。

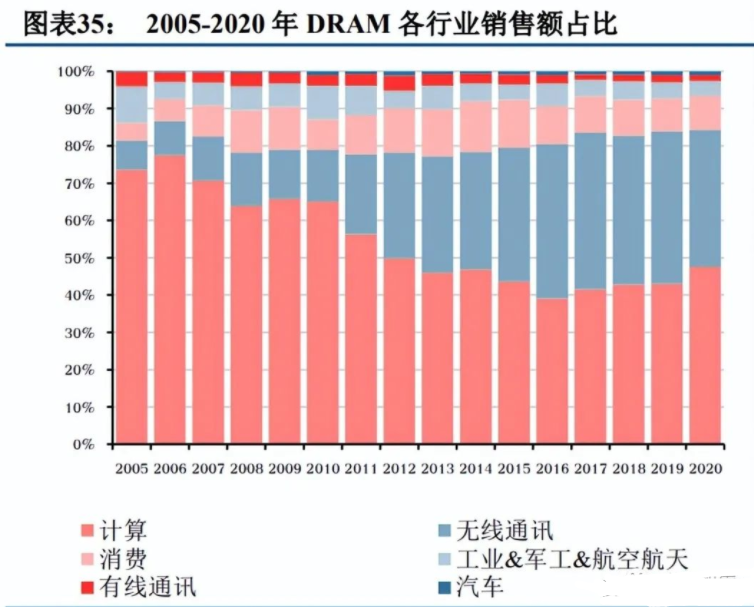

受到 5G 手机、服务器、PC 等下游需求驱动,存储芯片市场规模将快速扩张。2020 年 DRAM 下游 市场中,计算、无线通讯、消费和工业分别占 45.9%、36.5%、9.6%、4.5%,而 NAND Flash 下游市场中, 计算、无线通讯、消费和工业分别占 54.8%、34.1%、6.1%、2.6%(注:IDC 的分类中,“计算”包含服务 器和 PC,“无线通讯”包含智能手机)。智能手机 5G 升级,带动智能手机单机容量提升,云计算和 AI 发 展,推动存储需求不断上行。另外,2020 年至今新冠疫情带来的工作、生活方式的转变,远程服务的诸 多应用持续带动服务器需求,而平板、笔记本电脑等也因远程办公、教学需求,出货量大幅度增长。下游 市场发展将带动 DRAM 和 NAND Flash 快速发展。

从应用结构变化趋势看,服务器和智能手机成为近 10 年存储需求量开始上涨的主要驱动力。(1)智能手机:2010 年智能手机爆发,对存储芯片的需求随之爆发,DRAM 下游应用中智能手机占比开始快速上升,手机 DRAM 市场规模从 2005 年的 21 亿美元增长至 2020 年的 239 亿美元,复合增速 17.8%,手机 NAND 市场规模从 2005 年的 70 亿美元增长至 2020 年的 189 亿美元,复合增速 6.8%。(2)计算(服务器及 PC):计算市场稳定增长,计算用 DRAM 销售额持续增长,销售额从 2005 年的 233 亿美元增长至 2020 年的 300 亿美元,复合增速 1.7%,增速较低是因为 PC 市场自 2010 年以来有所衰退。而 NAND Flash 下游应 用中计算占比开始快速上升,销售额从 2005 年的 84 亿美元增长至 2020 年的 304 亿美元,复合增速 8.9%。

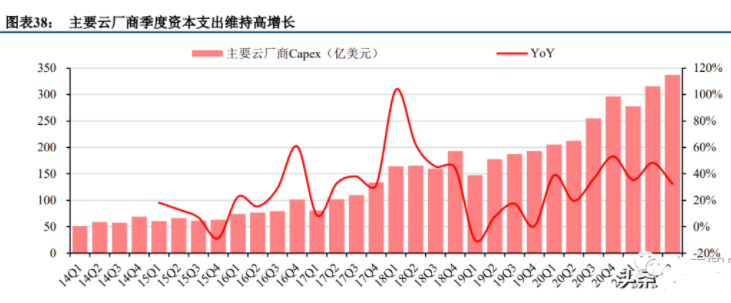

服务器出货量稳健增长。根据 IDC 统计,2016-2020 年,由于云计算浪潮、AI、企业数字化转型、物 联网等的推动,全球服务器出货量从 956 万台增长至 1224 万台,复合增速达 6.4%。

云服务厂商资本开支维持高增速,服务器出货增长动能强劲。在短期驱动力(宅经济)和长期驱动 力(AI、云计算)的作用下,全球云服务厂商加速采购服务器,20Q1-21Q2 服务器采购经历了先补库存 后去库存,21Q3 以来服务器需求恢复。短期来看,服务器需求企稳,而全球云服务厂商的资本支出维持40%上下的高增长,我们判断服务器需求有较强支撑。长久来看,5G、云计算浪潮、AI、企业数字化转 型、物联网等加快速度进行发展,将促使企业增购服务器。IDC 预计 2021-2025 年维持稳定增长,2021 年出货量 达到 1299 万台,到 2025 年达到 1676 万台,复合增速为 6.5%。

智能手机进入存量升级时代,存储芯片单机搭载容量维持高增长。智能手机经历过 2008-2016 年的 爆发式增长,出货量于 2016 年达到峰值,近年来出货量会降低。随着 5G 换机的推进,智能手机出货量有望恢复小幅增长,整体智能手机市场属于存量市场。其搭载的 DRAM 平均单机容量从 2010 年的 0.5GB 增长至 2020 年 4.3GB,复合增速达 24%,NAND Flash 平均单机容量从 2014 年的 21GB 增长至 2020 年的 108GB,复合增速达 31%。

预计 2025 年全球 5G 渗透率接近 70%,5G 换机拉动存储容量提升。随着全球更多地区开始 5G 商用 部署、各品牌陆续推出 5G 机型,5G 智能手机渗透快速提升。根据 IDC 预测,2021 年 5G 智能手机出货 量将占全球销量的 40%以上,并在 2025 年增长至 69%。国内 5G 渗透率全球领先,2021 年 12 月已达 81%。5G 手机升级带来存储容量升级,根据美光,高清视频、高像素拍摄、5G 传输和云游戏需求不断增 长,智能手机从 4G 切换至 5G,旗舰机 DRAM 配置将从 6GB+提升至 8GB+,NAND 配置将从 128/256GB 提升至 256/512GB,智能手机单机存储芯片搭载容量持续提升。

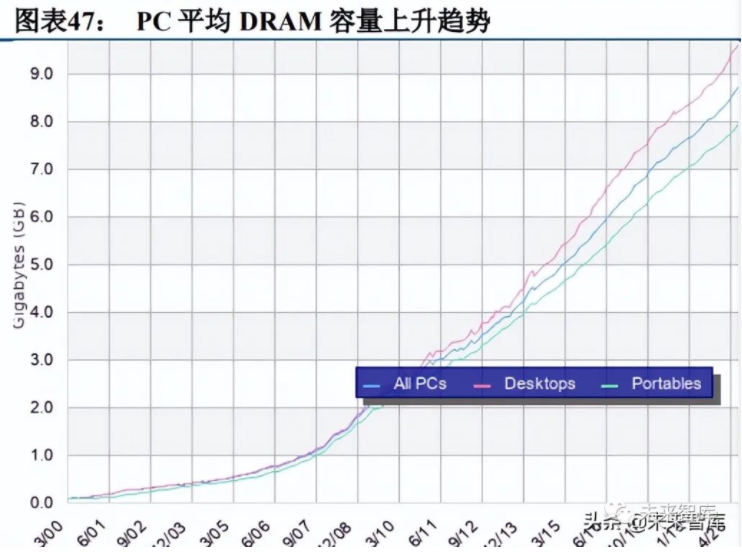

2021 年全球 PC 出货量接近历史峰值水平,未来出货量将维持稳定。在疫情远程办公和教育的推动 下,2020 年全球 PC 市场扭转颓势,同比增长 13.5%。疫情并非长期性事件,PC 需求量持续快速地增长存 在较大不确定性。IDC 预计 2021 年全球 PC 出货量至 3.45 亿台,同比增长 13.5%,接近 2011 年的历史峰 值,预计出货量到 2025 年维持在 3.5 亿台水平。若考虑进平板电脑,则 2021 年全球 PC+平板出货量达 5.2 亿台,至 2025 年小幅下降至 5.1 亿台。因此,从出货量看,未来 PC+平板为存量市场,其存储芯片需 求大多数来源于单机搭载容量的提升。

汽车无人驾驶等级提升,大容量数据存储需求量开始上涨。无人驾驶汽车能够大大减少人为干预对于驾驶的必要性,英飞凌预计 2020 年 L1 及以上新车渗透率接近 50%,L2 渗透率达 7%,未来将从目前的 L2 阶段发展至完全不 需要驾驶员干预的 L4 及 L5 阶段。随着无人驾驶等级的提升,以及车载信息娱乐系统(IVI)、多摄像头视觉处 理、长寿命电池和超高速 5G 网络的引入,车内车外数据流量极大的提升,超大计算处理成为必需品,相应地大 容量数据缓存(DRAM、SRAM)、存储(NAND)和其他存储(NOR Flash、EEPROM 等)需求大幅增长。

汽车智能化驱动数据存储需求,车载存储市场有望提速增长。2020 年全球车载存储市场规模约 46 亿美元, 在整体存储市场占比不足 5%,但成长速度较高,2016-2020 年复合增速为 11.4%,预计随汽车智能化水平的 提升,车载存储市场提速增长,大多数表现在 DRAM(尤其是新能源车用的 LPDDR)、NAND 等需求快速地增长, 2021 年车载存储市场将达到 56.6 亿美元,2025 年增长至 119.4 亿美元,2021-2025 年复合增速为 21.0%。从结 构看,车载存储市场以 DRAM 和 NAND 为主,占比分别为 57%和 23%,其他小类的存储芯片如 NOR Flash、 SRAM 和 EPROM/EEPROM 也在车内有广泛应用。

目前汽车存储容量与智能手机相当。当前汽车对储存的需求主要来自于ADAS 系统和 IVI 系统,其 中 ADAS 占比超过 10%,IVI 约占 80%。根据中国闪存市场,目前高端车型至多搭载 12GB DRAM 和 256GB NAND,与当前旗舰智能手机相当;而在中端车型中,2~4GB DRAM 和 32~64GB NAND Flash 则 为常见配置;在低端车型中,DRAM 和 NAND Flash 容量需求更低,仅为 1~2GB 和 8~32GB。

单车 DRAM 和 NAND Flash 容量有巨大提升空间。随着无人驾驶等级提升,用于收集车辆运行和周 边环境数据的各类传感器将会慢慢的多,包括摄像头、毫米波雷达、激光雷达等,OTA(空中下载技术)、 V2X(vehicle-to-everything)等网络通信功能也将产生大量数据。英特尔估计无人驾驶汽车每天将产生 4000GB 的数据量。即使低等级无人驾驶的车辆也需要大量车载数据存储,因为座舱 IVI 系统正逐步搭配 更多大尺寸、高分辨率屏幕。根据中国闪存市场预测,L4、L5 的汽车将配备 40GB 以上的 DRAM 和 3TB 以上的 NAND Flash,该配置远高于当前的智能手机。

存储芯片位元(bit)供给增长来自两方面:(1)工艺制程迭代带来单片晶圆中位元增长。(2)晶圆 产能的扩张。

龙头厂商将主要精力投向制程迭代,以满足快速地增长的位元(GB)需求。DRAM 方面,根据 SK 海 力士预计,DRAM 工艺制程从 1Znm 到 1αnm,单片晶圆可切出的晶粒数量增长 25%,在晶圆产能不增长 的情况下,仍将驱动 DRAM 位元供给增长。目前,三星电子、美光、SK 海力士等 DRAM 产品生产正在 引入 EUV 光刻,工艺制程正在从 1Znm 往 1αnm 转换,以满足 DRAM 位元增长的需求。NAND 方面,3D 堆叠工艺持续演进,176 层渐渐成为 3D NAND 主流,目前头部厂商正在推进 2XX 层 3D NAND 的研发和 量产,预计明显提升单片晶圆的位元产出量。

存储新增产能投放集中在 2021-2022 年。分厂商看,三星电子的西安二期扩产,主要为 NAND Flash, 于 2021 年中投产,而平泽 P2 和 P3 的新增产能(DRAM、NAND Flash 及晶圆代工)分别于 2021 年中和 2022 年投产。铠侠/西部数据的 K2 和 Fab7 产能(NAND Flash)将于 2022 年春投产。SK 海力士和美光的 DRAM 扩产则分别于 2021 年 Q1 和年中投产,而国内的长鑫存储和长江存储近两年及未来两年持续有产 能开出,但爬坡需要一定的时间,实际产能相较于全球产能影响有限。总的来看,存储大厂新增产能释 放主要在 2021-2022 年,2021 年产能投放较多,预计 2022 年仍有产能投放,但增速放缓。

往 2023 年以后看,暂无确定的新增产能落地。往 2023 年以后看,三星电子暂无扩产计划;美光计 划在日本广岛投资约 70 亿美元扩产 DRAM,新工厂将于 2024 年开始投入运营;SK 海力士将在未来十年 于韩国首尔投资 1060 亿美元用于扩产 DRAM,新工厂于 21Q4 动工,将于 2025 年完成所有工程建设项目,之 后启动量产。从各厂商的扩产规划看,目前 2023 年及以后存储芯片确定的新增产能较少。

工艺迭代难以完全满足位元增长需求,预计 2023 年以后存储产能增长达到 5~10%。根据 SUMCO 预 测,2021-2025 年 DRAM 位元需求复合增速达 20%,其中 10%的增速可由 DRAM 工艺迭代满足,剩余不 足 10%的增速仍需凭借产能扩张(即 DRAM 晶圆供给的复合增速仍需达到 10%)。而 2021-2025 年 3D NAND 位元需求复合增速达 31%,其中 30%的增速可由 3D NAND 工艺迭代满足,由于近两年 3D NAND 位元供给增长较多,预计 2021-2023 年 3D NAND 所需晶圆的供给增速为 1%(当前扩产速度超过所需, 因此导致供给过剩),2023-2025 年恢复至 8%的复合增速。因此,我们预计 2023 年以后 DRAM 和 3D NAND 产能增长仍可达到 5~10%。

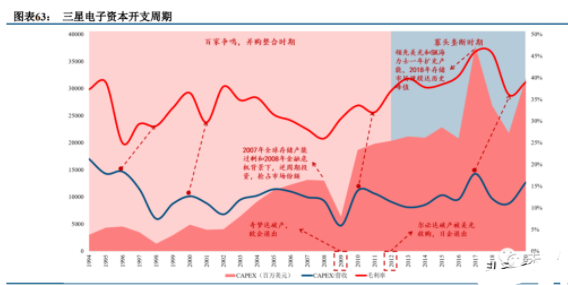

存储芯片具有大宗商品的属性,供需错配导致价格周期性波动。存储芯片下游需求量大,一定要通过 规模扩张才能维持经济效益,同时产品多为标准化产品,因此具有大宗商品的属性。当行业需求旺盛, 处于上行周期时,当一家存储厂商选择扩产以扩大市场占有率时,通常其他厂商也会跟随扩产,导致产能集中落地,从而造成产能过剩,最终引发存储芯片价格下降。当行业需求低迷,处于下行周期时,由于 相反的原因,最后导致市场供小于求,存储芯片价格逐步上涨,由此形成一定的周期性。DRAM 和 NAND 行业已形成垄断格局,DRAM 尤为明显,因此各家扩产与定价策略类似,资本支出的开出较为集 中,使得存储芯片的周期性显著强于其他半导体品类。以美光和 SK 海力士为例,每轮大规模资本支出后 的 1-3 年内,产品进入降价周期,毛利率下降。

三星电子为存储芯片龙头,产品毛利率波动小于美光和 SK 海力士。一方面,三星电子为集团型公 司,存储芯片仅贡献 20%~30%营收。另一方面,三星电子在市场中占据主导权,多次扩产时机早于美光 和 SK 海力士,因此在每轮价格下降前获得更高的收益。这份主导权来自于三星电子的技术优势、资金规 模和早期多次逆周期扩产带来的份额优势。

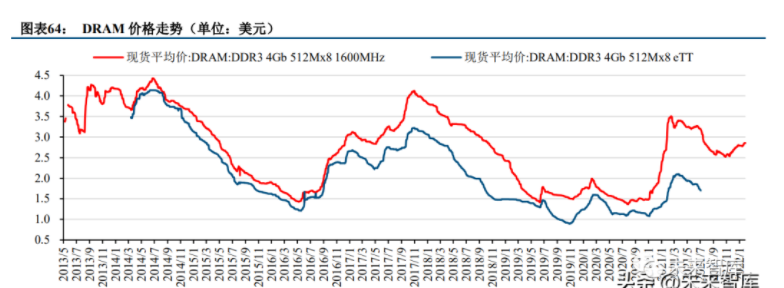

从价格周期看,DRAM 从 2012 年至今经历三轮周期。存储芯片,包括 DRAM 和 NAND,具有较强 的周期性,这主要是需求与供给的错配导致。从时间维度看,DRAM 的价格大致以 3-4 年为一个周期。

(1)第一轮周期:12Q3~16Q2 年。12Q3 至 14Q2:周期上行,主要驱动力为智能手机爆发,对 DRAM 的需求量开始上涨;14Q3 至 16Q2,周期下行,以 4Gb(512Mb×8)1600MHz 的 DRAM 颗粒为例,其单 价从 4.43 美元跌至 1.44 美元,区间跌幅 67%,主要因为各厂商扩产落地导致供大于求。

(2)第二轮周期:16Q3~19Q4。16Q3 至 18Q2,周期上行,主要因为主要厂商如美光、三星、SK 海力士将主要产能转移生产 3D NAND Flash,DRAM 没有扩产计划,同时需求量开始上涨导致 DRAM 颗粒产能 不足并缺货,价格上行,4Gb(512Mb×8) 1600MHz 的 DRAM 颗粒价格的范围涨幅 187%;18Q3 至 19Q4, 周期下行,中美贸易摩擦导致全球下游需求萎靡,服务器、PC、笔电等需求不佳,Dram 供过于求,4Gb (512Mb×8) 1600MHz 的 DRAM 颗粒价格的范围跌幅 67%。

(3)第三轮周期:20Q1 至今。疫情下,线上经济、居家办公等需求拉动服务器、TV、PC 出货激增, 5G 手机升级驱动单机容量升级,带动 DRAM 价格回升。目前来看,21Q2 PC 需求旺厂商备货,服务器迎 来采购高峰,手机等消费电子逐步进入备货高峰,VGA 卡/游戏机/虚拟货币需求强劲。21Q3 开始,随着 智能手机等消费电子需求步入低迷,存储厂商持续去库存,DRAM 价格有所回调,价格回调持续至 22Q1, Trendforce 预计本轮降价将持续至 22Q2。20Q1 至今区间涨幅 81%。

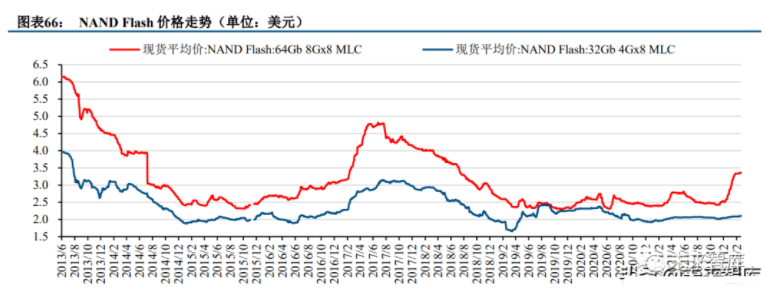

类似 DRAM,NAND Flash 价格具有周期波动特性。2012 年至今,NAND 一共经历三轮周期,一轮 周期大致为 3~4 年。

1)第一轮周期:12Q3~15Q4。2013 年之前的上行周期驱动力来自智能手机的需求爆发。2013 年 PC 销售量衰减,导致需求持续疲软,同时各大存储厂新增产能开出,价格战激烈,存储芯片整体供大于求, NAND Flash 价格大幅降低,以 64Gb(8Gb×8)的 NAND Flash 为例,2013Q2-2016Q4,颗粒单价从 6.10 美元跌至 2.32 美元,区间跌幅为 62%。

2)第二轮周期:16Q1~19Q4。16Q1~17Q2,周期上行,非苹果智能手机品牌为提升产品竞争力加速 提升 eMMC/UFS 的容量,SSD 固态硬盘需求也迎来爆发,NAND Flash 需求不断攀升,而大部分厂商处 于从 2D 转向 3D 的过程中,良率爬升普遍较缓,供给下滑严重,供需不平衡造成 NAND Flash 价格持续 上扬。周期上行期间,64Gb(8Gb×8)的 NAND Flash 单价区间涨幅为 105%。17Q3~19Q4,周期下行, 厂商 3D NAND 良率提升、大幅扩产,而需求面仅有智能手机需求动能延续,其他部分如服务器、PC 及 平板需求疲软,NAND Flash 市场价格大幅走弱至 2019 年年底。周期下行期间,64Gb(8Gb×8)的NAND Flash 单价区间跌幅为 50%。

2)第三轮周期:20Q1 至今。本轮周期主要驱动力为 5G 周期终端设备对数据存储的需求和后疫情时 期 PC、笔电、手机和服务器等需求的恢复。本轮周期开始,即 20Q1~20Q4,NAND Flash 价格处于震荡 状态,主要因为新冠疫情叠加中美贸易摩擦对需求形成一定压制,疫情缓解后宅经济拉动 PC、平板等需 求,存储需求释放。21Q~Q2,PC、服务器、手机等消费电子逐步进入备货高峰,NAND Flash 价格上行, 21Q3 开始,随只能手机等消费电子需求步入低迷,存储厂商持续去库存,NAND Flash 价格有所回调, 价格回调持续至 22Q1,Trendforce 预计 22Q1 仍有 5~10%降幅,Q2 受西部数据/铠侠工厂原材料污染影响, 价格持续上涨 5~10%。20Q1 至今区间涨幅 40%。

长周期看,单个位元成本呈现下降趋势。根据三星电子,DRAM 技术演进路径主要为缩小工艺制程,随着工艺制程升级,单位 Gb 成本持续下降。而 NAND Flash 2013 年前技术演进路径为工艺制程,随着工艺制程升级,单位 Gb 成本持续下降,2014 年随着 3D NAND 量产,堆叠层数从 32 层持续增长至当前的 192 层,单位 Gb 成本加速下降;同时,伴随存储单元密度提升,从 SLC→MLC→QLC→TLC,进一步促进了单位 Gb 成本的下降。

NAND Flash 长期成本下降趋势快于 DRAM。根据 McCallum 统计,对比 DRAM 和 NAND Flash 的 成本下降趋势,NAND Flash 单位位元长期价格下降趋势快于 DRAM,且预计随堆叠层数增加,成本加速下降。这是由于 NAND Flash 在突破 3D 堆叠后,技术更新迭代较快,具备显著的规模经济,而 DRAM 技术发展历史较长,技术更成熟,迭代相对缓慢。

制造商和设备制造商参考8月份的交易价格确定,作为指标的8GB DDR4内存

行情是否筑底众说纷纭,整体产业回暖的迹象亦不明显。 然而,在生成式AI对算力需求的带动下,

的分类及发展历史 /

的转机,藏在汽车应用里 /

分类浅述 /

麒麟9000S到底谁代工的 麒麟9000s geekbench测试结果

【先楫HPM5361EVK开发板试用体验】(原创)6.手把手实战红外线传感器源代码